EDITORIAL

PARTENARIAT

PENSEES

BONJOUR THIBAULT !

SCPI : ZOOM PRODUIT

SCPI : ZOOM FISCAL

PARTENARIAT

PENSEES

BONJOUR THIBAULT !

SCPI : ZOOM PRODUIT

SCPI : ZOOM FISCAL

NEWSLETTER

DECEMBRE 2020

EDITORIAL

Dans l’organisation d’HEREST, nous avons défini différentes activités stratégiques et chacun des associés incarne une spécialité : Christophe MARTEAU l’allocation d’actifs côtés, Aymeric MARY aidé de Julien MAROT le courtage en assurance, Florent DEMURIEZ la retraite et la prévoyance, Jérôme JAMBERT le private capital (actifs non-côtés).

Depuis 2016, Marc-Antoine GROMEZ, gérant historique de QUESTION PATRIMOINE, et désormais de BOREAL PATRIMOINE, a su apporter à nos clients, une approche complémentaire autour de l’immobilier.

Nous avons souhaité consacrer cette newsletter à l’investissement immobilier, notamment via les Sociétés Civiles de Placements Immobiliers qui, malgré le contexte, enregistrent une collecte record et dont le rendement annuel attendu devrait continuer à avoisiner les 4 %.

Bonne lecture !

PARTENARIAT

Depuis 2016, nous avons souhaité nous regrouper avec des confrères au sein d’un même bâtiment afin de proposer à nos clients un environnement cohérent et complémentaire autour de la gestion de patrimoine.

En 2017, PATRINORD CONSEIL et HEREST ont fusionné. Rejoint par Florent DEMURIEZ, conseil en gestion de patrimoine spécialisé sur les aspects retraite et prévoyance, votre équipe actuelle s’est donc constituée.

2020 est désormais riche d’émotions pour nos voisins du rez-de-chaussée : QUESTION PATRIMOINE, notre partenaire immobilier historique et LVL FINANCES, spécialiste reconnu en France de la pierre papier, ont regroupé leurs forces pour créer BOREAL PATRIMOINE.

Longue vie à BOREAL PATRIMOINE et à notre nouveau partenariat renforcé en matière d’offre immobilière !

PENSEE

Notre confrère Yves DUQUESNOY n’aura pas eu le temps de connaitre les péripéties de ses nouveaux voisins.

Il nous a quitté le 4 septembre.

Nous pensons souvent à toi Yves !

BONJOUR THIBAULT !

Nous donnons aujourd’hui la parole à Thibault VANHOUTTE, l’un des fondateurs de BOREAL PATRIMOINE, notre nouveau partenaire en matière d’offre immobilière.

Thibault VANHOUTTE

Bonjour Thibault, nous avons le plaisir de t’accueillir dans notre newsletter. Peux-tu nous parler un peu de toi et de ton parcours ?

Bonjour Julien et merci pour cet accueil ! Pour faire vite, après une première vie passée sur les bancs de l’IESEG et 8 ans en contrôle de gestion, j’ai rejoint mon père, Damien VANHOUTTE, au sein du cabinet familial, LVL FINANCES, en 2011 avec Alexis Masurel. En 2018, nous avons déménagé notre établissement secondaire lillois au 12 rue des Entrepreneurs à Marcq-en-Barœul, où nous avons pu faire plus ample connaissance avec des gens charmants ! Ceci a abouti à un rapprochement de notre cabinet avec Marc-Antoine GROMEZ de QUESTION PATRIMOINE qui a donné naissance à BOREAL PATRIMOINE.

Tu évoques BOREAL PATRIMOINE. Peux-tu nous en dire davantage : sa genèse, sa vocation ?

La genèse de Boréal Patrimoine est d’abord le rapprochement humain de 4 associés et d’une équipe qui renforce la capacité à accompagner nos clients.

Dans un environnement réglementaire toujours plus exigeant et en relation privilégiée avec nos partenaires, l’organisation humaine et administrative permet d’être encore mieux adaptée aux besoins actuels. De plus, nous avons le même ADN : approche globale du patrimoine, convictions profondes et expertise dans l’immobilier, expérience en matière de gestion du patrimoine familial au sein de structures à l’Impôt sur les Sociétés, connaissances techniques et préférence pour des investissements tangibles.

L’expertise de BOREAL PATRIMOINE est donc très concentrée sur l’immobilier. Quel est pour toi l’intérêt de cette classe d’actif et des diverses formes de détention que vous proposez (LMNP, SCPI, Club Deal…) ?

En effet, l’immobilier à de nombreuses vertus selon nous : c’est un investissement réel et résilient qui permet de bénéficier de l’effet levier du crédit. Ses formes sont diverses et variées que ce soit en direct (Nu ou Meublé) ou via la pierre papier (club deal ou SCPI) que nous affectionnons particulièrement. Cette dernière permet d’avoir accès à des types d’actifs confidentiels et avec une grande diversification (géographique, sectorielle, etc…). Nous sommes d’ailleurs un acteur très investi et reconnu dans l’univers des SCPI depuis les années 90. Les associés de BOREAL siègent dans une dizaine de conseils de surveillance. Nous participons à des jurys et avons des relations fortes avec les différents acteurs indépendants de la place.

A quels types de clients s’adressent ces produits selon toi ? Certains sont-ils plus adaptés que d’autres ?

Selon le profil, les projets ou les besoins des clients il y a toujours une forme de détention plus adaptée. Le démembrement de propriété est l’atout majeur de l’immobilier pour nous. Que vous soyez une personne physique fortement fiscalisée (nue-propriétaire), une société à l’IS ayant de la trésorerie à placer (usufruitier) ou en demande de crédit pour développer votre patrimoine (plein propriétaire), l’immobilier peut s’adapter. Nous avons d’ailleurs développé une certaine expertise dans la recherche des contreparties pour chacun de ces profils et plus particulièrement sur l’usufruit de SCPI qui est une denrée rare.

Herest et Boreal Patrimoine ont la volonté de partager un peu plus que des locaux. Dans quel cadre s’inscrit votre collaboration ?

Depuis l’origine de l’installation des cabinets au 12 rue des entrepreneurs, l’idée était de créer un écosystème « fertile » ! Cette vision nous convient tout à fait et ce partage se fait entre toutes les personnes et sur toutes les problématiques. Nous pouvons confronter nos points de vue, apporter chacun notre expertise, mettre en commun nos moyens pour servir un peu mieux chaque jour nos clients respectifs ! C’est d’ailleurs avec plaisir que nous nous tenons à disposition des clients d’HEREST pour les accompagner avec leurs conseils habituels dans leurs projets immobiliers !

SCPI : ZOOM PRODUIT

Investir en parts de SCPI (Sociétés Civiles de Placement dans l’Immobilier) consiste à devenir associé d’une société qui achète de l’immobilier d’entreprise (bureaux, murs de boutique, hôtel, logistique...) ou résidentiel. Elle le gère ensuite pour votre compte, en vous reversant votre quote-part de revenus nets.

C’est un moyen « clef en main », de diversifier ses investissements dans l’immobilier et d’avoir accès à des classes d’actifs habituellement difficiles d’accès pour les particuliers, sans devoir assumer les nombreuses contraintes de gestion que vivent au quotidien les propriétaires d’immeubles.

Cet investissement, simple de prime abord et qui rencontre un fort succès en France depuis quelques années, mérite qu’on y regarde de plus près en fonction de votre profil, de votre situation et de vos attentes.

Acheter ses parts de SCPI en pleine propriété

Ce mécanisme consiste à acheter en direct des parts disponibles auprès de différentes sociétés de gestion. La variété de l’offre permet de se constituer un portefeuille diversifié.

C’est le moyen le plus simple et celui qui permet d’accéder à l’éventail le plus vaste en matière de SCPI.

Il est également possible de recourir pour tout ou partie de l’investissement à un prêt bancaire et de profiter ainsi de niveaux de taux actuellement particulièrement bas.

Attention néanmoins aux banques qui peinent à financer des SCPI qui ne sont pas dans le catalogue de leurs filiales de gestion.

Mettre des SCPI dans son assurance-vie

Vous pouvez aussi investir en parts de SCPI au sein de votre assurance vie ou de votre contrat de capitalisation. Attention, ces contrats proposés par certains assureurs ont une offre limitée et encadrée. Ainsi, vous pourrez accéder sous conditions à certaines SCPI seulement et avec des plafonds par SCPI et par contrat.

L’intérêt de ce mode d’acquisition est que d’une part votre épargne placée en SCPI, ainsi que les revenus générés, sont soumis à la fiscalité de l’assurance vie et que d’autre part la liquidité est assurée par votre assureur. Les frais d’acquisitions sont généralement plus faibles mais l’assureur se rémunère également au titre des frais de gestion du contrat.

Investir en démembrement temporaire de propriété

Ce mécanisme consiste à scinder l’usufruit (le droit de toucher les revenus) de la nue-propriété (la pleine propriété future) des parts de SCPI pour une période donnée, en général de cinq à quinze ans. Au terme du délai fixé initialement, le démembrement prend fin, l’usufruit s’éteint et le nu-propriétaire récupère la propriété entière des parts et touche les revenus à son tour.

Les nus propriétaires, souvent des personnes physiques fortement imposées, économisent de fait IRPP, Prélèvement Sociaux et IFI pendant la durée du démembrement. Ils achètent, en quelque sorte avec une décote (la valeur de l’usufruit temporaire) des parts de SCPI dont ils auront la pleine et entière propriété (en ce y compris les revenus) au terme du démembrement.

Les usufruitiers, souvent des personnes morales ayant opté pour l’Impôt sur les Sociétés, achètent des flux versés pendant plusieurs années tout en bénéficiant de la possibilité d’amortir comptablement le bien acheté.

Les sociétés de gestion fixent les clefs de répartition entre usufruitiers et nus propriétaires qui devront s’accorder pour acheter ensemble des parts.

Vous pouvez aussi investir en parts de SCPI au sein de votre assurance vie ou de votre contrat de capitalisation. Attention, ces contrats proposés par certains assureurs ont une offre limitée et encadrée. Ainsi, vous pourrez accéder sous conditions à certaines SCPI seulement et avec des plafonds par SCPI et par contrat.

L’intérêt de ce mode d’acquisition est que d’une part votre épargne placée en SCPI, ainsi que les revenus générés, sont soumis à la fiscalité de l’assurance vie et que d’autre part la liquidité est assurée par votre assureur. Les frais d’acquisitions sont généralement plus faibles mais l’assureur se rémunère également au titre des frais de gestion du contrat.

Investir en démembrement temporaire de propriété

Ce mécanisme consiste à scinder l’usufruit (le droit de toucher les revenus) de la nue-propriété (la pleine propriété future) des parts de SCPI pour une période donnée, en général de cinq à quinze ans. Au terme du délai fixé initialement, le démembrement prend fin, l’usufruit s’éteint et le nu-propriétaire récupère la propriété entière des parts et touche les revenus à son tour.

Les nus propriétaires, souvent des personnes physiques fortement imposées, économisent de fait IRPP, Prélèvement Sociaux et IFI pendant la durée du démembrement. Ils achètent, en quelque sorte avec une décote (la valeur de l’usufruit temporaire) des parts de SCPI dont ils auront la pleine et entière propriété (en ce y compris les revenus) au terme du démembrement.

Les usufruitiers, souvent des personnes morales ayant opté pour l’Impôt sur les Sociétés, achètent des flux versés pendant plusieurs années tout en bénéficiant de la possibilité d’amortir comptablement le bien acheté.

Les sociétés de gestion fixent les clefs de répartition entre usufruitiers et nus propriétaires qui devront s’accorder pour acheter ensemble des parts.

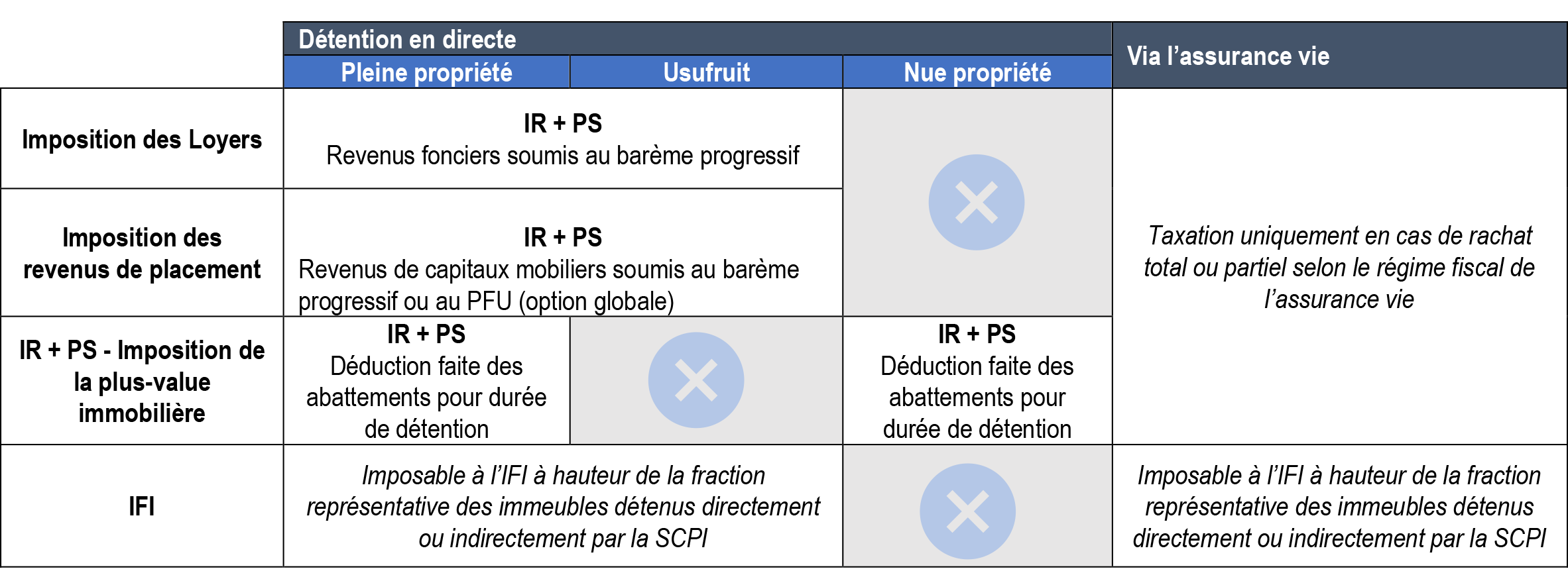

SCPI : ZOOM FISCAL*

Revenus fonciers : La SCPI percevant des loyers ces derniers sont imposables dans la catégorie des revenus fonciers et sont soumis au barème progressif et aux prélèvements sociaux. Le nu-propriétaire ne percevant pas de revenu, il n’est pas redevable de l’imposition.

Revenus de placements : Les revenus issus de placements financiers (intérêts, dividendes) sont imposables dans la catégorie des revenus de capitaux mobiliers. Ils peuvent être soumis au barème progressif ou au prélèvement forfaitaire unique. Ils sont également soumis aux prélèvements sociaux.

Plus-values immobilières : En cas de cession, la plus-value est imposable sous le régime des plus-values des particuliers. Un abattement pour durée de détention permet d’être exonéré d’IR après 22 ans de détention et de Prélèvement Sociaux après 30 ans de détention.

Impôt sur la Fortune immobilière : la part des actifs immobiliers est imposable à l’IFI pour le plein propriétaire ou l’usufruitier en cas de démembrement (le nu-propriétaire n’est pas redevable de l’IFI).

Détention via l’assurance vie : la taxation n’intervient qu’en cas de rachat total ou partiel. La fiscalité appliquée sera celle applicable au contrat d’assurance vie.

Rappel des règles fiscales et taux :

Taux des prélèvements sociaux : 17,2%

Taux du PFU = 30% (dont 12,8% au titre de l’IR & 17,2% au titre des prélèvements sociaux)

Taux d’imposition des plus-values des particuliers : 19%

* Les non-résidents peuvent se voir appliquer une fiscalité différente